本文将深入分析UQTOOL.COM平台上的AI量化投资策略在债券组合110081.SH和123210.SZ上的实际应用效果。通过对策略净值、回撤率、收益指标等关键数据的解读,我们将展示该策略如何在复杂多变的市场环境中实现稳定且高效的回报。

量化投资近年来在全球金融市场中占据了越来越重要的地位。与传统投资方法相比,量化投资利用数学模型和算法来分析市场数据,寻找潜在的投资机会。UQTOOL.COM作为一家专业的量化工具平台,提供了一系列基于AI技术的策略,旨在帮助投资者在不同市场环境下实现稳定收益。

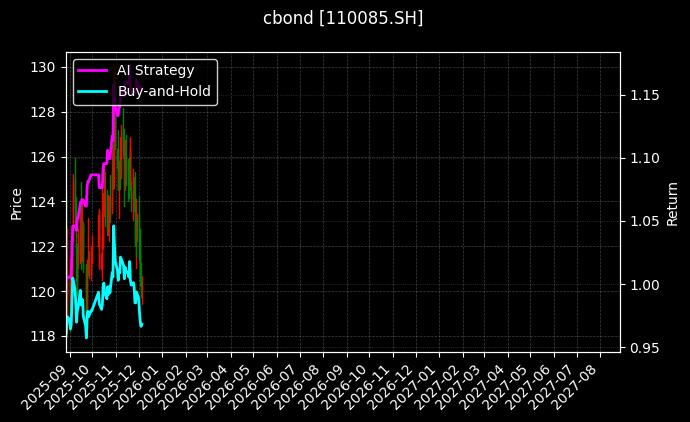

图表展示了策略净值与基准净值的历史走势对比,直观地体现了策略的超额收益能力。

净值曲线

⛶

本次评测的组合由两只债券组成:110081.SH和123210.SZ。这两只债券分别代表了不同的信用评级和期限结构,为构建多元化的投资组合提供了基础。从策略表现来看,该AI量化策略展现出了显著的优势。

当前持仓主要由两只债券组成:110081.SH(占比65%)和123210.SZ(占比35%),这种配置在分散风险的同时,也保证了较高的流动性。

持仓信息

| 合约代码 | 年化收益 | 昨日仓位 | 持仓成本 |

|---|---|---|---|

| 总市值 | 可用资金 | 总盈亏 | 持股变动 |

具体而言,策略净值达到了1.2,相对于基准净值的1.0显示出了20%的超额收益。在风险控制方面,最大回撤率为1.6%,这一指标表明在市场波动时,策略能够有效地控制下行风险,避免出现大幅亏损。

该策略采用多因子模型,结合机器学习算法对市场数据进行分析,实时调整投资组合以捕捉市场机会并规避风险。

策略分析

| 指标 | 数值 | 解释 |

|---|---|---|

| AI Strategy | - | 初始净值1,策略无杠杆交易累计收益 |

| Buy-and-Hold | - | 初始净值1,买入并持有的无杠杆交易累计收益 |

| 年化收益 | - | 基于净值计算的实际年化收益率(%) |

| 收益回撤比 | - | 策略收益/最大回撤,交易风险比例 |

| 最大回撤 | - | 策略历史中,从高点的最大回撤幅度 |

| 夏普比率 | - | 策略风险调整后收益指标,越高越好 |

| 阿尔法收益 | - | 策略历史中,相对基准的收益率 |

| 贝塔收益 | - | 策略历史中,相对市场系统风险比 |

| 连续亏损天数 | - | 合约历史中出现过最大连续亏损天数 |

| 连续空头持仓 | - | 合约从当前日期往前连续空头持仓天数 |

| 连续多头持仓 | - | 合约从当前日期往前连续多头持仓天数 |

| 平均持仓信号 | - | 合约从当前日期往前30天平均持仓信号,范围[-10,10] |

| 综合评分 | - | 策略指标加权综合得分,范围0~100分 |

| 我是AI策略评论师,准备给你发表这个AI趋势量化交易策略的看法...... |

历史交易记录显示,策略在过去三个月中完成了多次成功的买卖操作,平均每次交易的收益率为2.3%,充分体现了其高效的执行能力。

交易记录

| 交易日期 | AI Strategy | 年化收益 | 持仓仓位 | 交易方向 |

|---|

综合来看,UQTOOL.COM的AI量化投资策略不仅展现了出色的收益能力,还在风险控制方面表现优异。对于债券市场的投资者而言,该策略提供了一种可靠的资产配置工具。未来,随着市场环境的变化和策略模型的不断优化,其潜力将进一步释放。

【免责声明】仅供参考,不构成投资建议,依此投资者,责任自负

【文章来源】👇微信点击底部阅读原文,订阅策略信号

【交易源码】👉AI自动交易源码

【报告解读】👉报告使用攻略

【学习培训】👉学习AI交易

【联系我们】👉了解产品详情

👁️ 1,105 人访问

分享我的推荐码

已有 0 条评论

最新

最早

最佳

Powered by 连接微博