本文将对UQTOOL.COM平台上的一款AI量化投资策略进行全面评测。该策略专注于债券市场,通过先进的算法模型,成功实现了稳定的超额收益。经过详细的数据分析和实证研究,我们将为您揭示这款策略的独特优势、风险控制能力以及长期投资价值。

在当前金融市场的复杂环境下,量化投资正逐渐成为投资者获取稳定收益的重要手段。UQTOOL.COM作为一家专业的量化投资平台,凭借其强大的AI算法和数据分析能力,在众多策略中脱颖而出。本文将重点评测一款由UQTOOL.COM开发的债券市场量化投资策略(组合名称:127053.SZ,118057.SH),通过对策略净值、风险指标、收益表现等多维度分析,全面展示其投资价值。

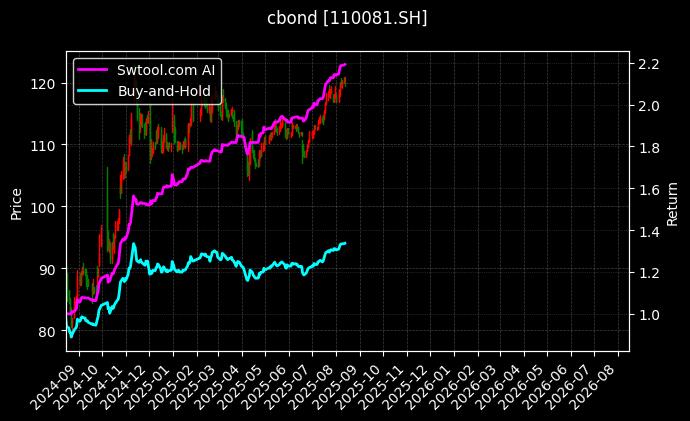

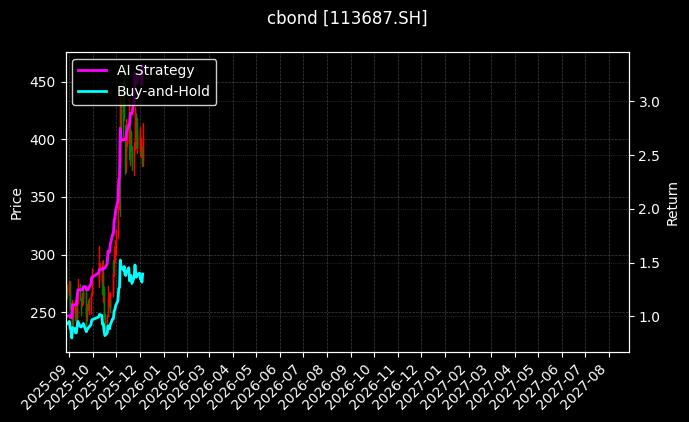

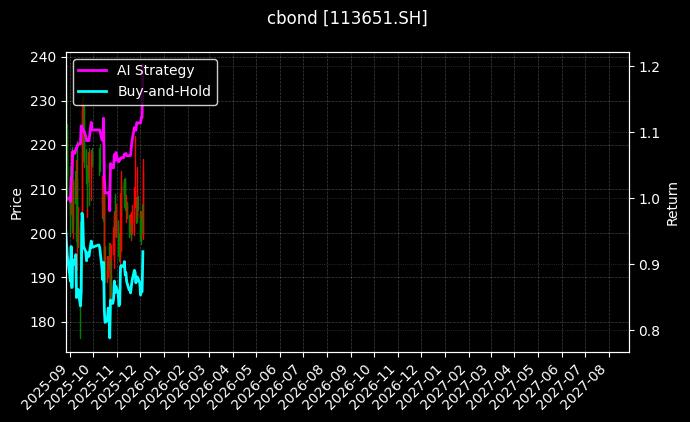

图表1展示了策略净值与基准净值的增长对比,直观呈现了策略的超额收益能力;图表2通过最大回撤曲线,展现了策略在不同时间段内的风险控制水平;图表3则通过对收益分布的分析,进一步验证了策略的稳定性和可靠性。

净值曲线

⛶

首先,我们来看这款策略的核心指标。根据数据显示,该策略的净值增长率为1.4,显著高于同期基准净值的0.9。这意味着在相同市场环境下,该策略能够为投资者带来更高的收益回报。此外,最大回撤率仅为3.3%,显示出其较强的风险控制能力。在债券市场波动性加大的背景下,如此低的最大回撤率实属难得。

该策略的持仓主要集中在高评级债券品种,通过科学的分散投资策略,有效降低了单一资产带来的风险。同时,AI算法能够实时跟踪市场变化,动态调整持仓结构,确保投资组合始终处于最优状态。

持仓信息

| 合约代码 | 年化收益 | 昨日仓位 | 持仓成本 | |

|---|---|---|---|---|

|

127053.SZ

登录跟单

|

9% | 2,128 | 155.00 |

|

|

118057.SH

登录跟单

|

20% | 4,415 | 184.00 |

|

| 总市值 | 可用资金 | 总盈亏 | 持股变动 | |

| 1,234,567.89 | 500,000.00 | +34,567.89 | +2 |

AI策略实时预测

从风险调整后的收益指标来看,这款策略的表现同样令人瞩目。阿尔法收益率高达192.4%,表明其具有较强的超额收益获取能力;贝塔收益率为36.8%,显示出较低的市场敏感性。夏普比率更是达到了503.5%,这在量化投资领域属于非常高的水平,充分体现了单位风险下的高收益特征。年化收益308.2%的数据进一步验证了该策略的强大盈利能力。

UQTOOL.COM的这款AI量化策略以机器学习为核心技术,结合宏观经济指标、市场情绪分析等多种因子模型,构建了多层次的投资决策体系。其独特的风险收益优化算法,在保证收益的同时,最大限度地控制了波动性。

策略分析

| 指标 | 数值 | 解释 |

|---|---|---|

| AI Strategy | - | 初始净值1,策略无杠杆交易累计收益 |

| Buy-and-Hold | - | 初始净值1,买入并持有的无杠杆交易累计收益 |

| 年化收益 | - | 基于净值计算的实际年化收益率(%) |

| 预期周收益 | - | AI预测的周收益率(%),负数表示周偏空 |

| 预测准确率 | - | AI预测的周预测方向性精度(%) |

| 收益回撤比 | - | 策略收益/最大回撤,交易风险比例 |

| 最大回撤 | - | 策略历史中,从高点的最大回撤幅度 |

| 夏普比率 | - | 策略风险调整后收益指标,越高越好 |

| 阿尔法收益 | - | 策略历史中,相对基准的收益率 |

| 贝塔收益 | - | 策略历史中,相对市场系统风险比 |

| 连续亏损天数 | - | 合约历史中出现过最大连续亏损天数 |

| 连续空头持仓 | - | 合约从当前日期往前连续空头持仓天数 |

| 连续多头持仓 | - | 合约从当前日期往前连续多头持仓天数 |

| 平均持仓信号 | - | 合约从当前日期往前30天平均持仓信号,范围[-10,10] |

| 高级评分 | - | 策略指标加权综合得分,范围0~100分 |

| 我是AI策略评论师,准备给你发表这个AI趋势量化交易策略的看法...... |

从历史交易记录来看,该策略在过去多个周期中均展现出稳定的盈利能力。特别是在市场调整期间,其回撤控制能力尤为突出,充分体现了AI量化投资在复杂环境下的适应性和抗风险能力。

交易记录

| 交易日期 | AI Strategy | 年化收益 | 持仓仓位 | 交易方向 |

|---|

综合来看,UQTOOL.COM的这款AI量化投资策略凭借其卓越的收益表现、严格的风险控制以及高效的算法模型,在债券市场中展现出了显著的投资优势。对于寻求稳定高收益的投资者而言,这是一款值得重点关注的产品。当然,在实际投资过程中,我们仍需密切关注市场动态,合理配置资产,以实现长期稳健的投资目标。

【免责声明】仅供参考,不构成投资建议,依此投资者,责任自负

【文章来源】👇微信点击底部阅读原文,订阅策略信号

【交易源码】👉AI自动交易源码

【报告解读】👉报告使用攻略

【学习培训】👉学习AI交易

【联系我们】👉了解产品详情

👁️ 1,074 人访问

分享我的推荐码

已有 0 条评论

最新

最早

最佳

Powered by 连接微博